※本記事はプロモーション広告を含みます。わからない用語は用語集をご参照ください。

金でも銀でもない、第三の選択肢「プラチナ」

2025年、プラチナ価格が急上昇したことにより、投資対象として大きな注目を集めています。

かつて金(ゴールド)や銀(シルバー)の陰に隠れがちであったプラチナは、今や水素社会を支える戦略資源としての価値や供給リスクによる希少性の高まりを背景に、再評価が進んでいます。

本記事では、なぜ今プラチナなのかという視点から、基本的な特徴や価格を動かす要因、投資の魅力とリスク、さらには実物資産と仮想通貨のハイブリッドである「ジパングコインプラチナ(ZPGPT)」をわかりやすく解説します。

- なぜ、今「プラチナ」なのか

- 1-1 プラチナの価格推移

- 1-2 プラチナと金、明暗を分けた局面

- プラチナの基本

- プラチナ投資のメリット/デメリット

- 3-1 プラチナ投資の5つのメリット

- 3-2 プラチナ投資のデメリット

- 金(ゴールド)・銀(シルバー)・白金(プラチナ)の特徴を比較

- プラチナの将来性

- プラチナ投資「7つの入り口」と始め方

- 6-1 地金(インゴット)・コイン

- 6-2 プラチナ積立

- 6-3 投資信託・ETF

- 6-4 プラチナ鉱山株投資

- 6-5 プラチナ価格に連動する仮想通貨

- 6-6 CFD取引

- 6-7 プラチナ先物取引

- プラチナ投資の注意点

- 白金×仮想通貨「ジパングコインプラチナ」とは

- まとめ:変化の時代に輝く希少資産、プラチナをいかす

目次

1.なぜ、今「プラチナ」なのか

昨今、世界の資産運用の現場では改めて「プラチナ」が再評価されつつあります。その背景には、複数の経済的・技術的要因が絡んでいます。

まず、最大の特徴はプラチナの「供給制約」です。世界のプラチナ生産の約7割が南アフリカに依存しており、政情不安やインフラの脆弱性から、しばしば生産に支障が出ています。さらに近年、鉱山労働者のストライキや電力供給の不安定化が供給リスクを押し上げており、希少性は一段と高まっています。

加えて、脱炭素社会に向けた技術革新がプラチナ需要を押し上げる要因となっています。特に水素社会の実現に欠かせない「燃料電池」の触媒材料としての需要が急増中です。

一方で、金や銀と比較して過去数年は価格が抑えられており、相対的に割安な水準にありました。これは「リカバリー余地が大きい」ことを意味しており、将来的な値上がりを期待する投資家にとっては好機と言えるでしょう。

仮想通貨市場と同様、ボラティリティ(価格変動)は大きいものの、それゆえにタイミングを見極めれば大きなリターンを狙えるのがプラチナ投資です。希少性、産業需要、割安感という3つの観点から、今あえて「プラチナ」に目を向ける価値は十分にあるのです。

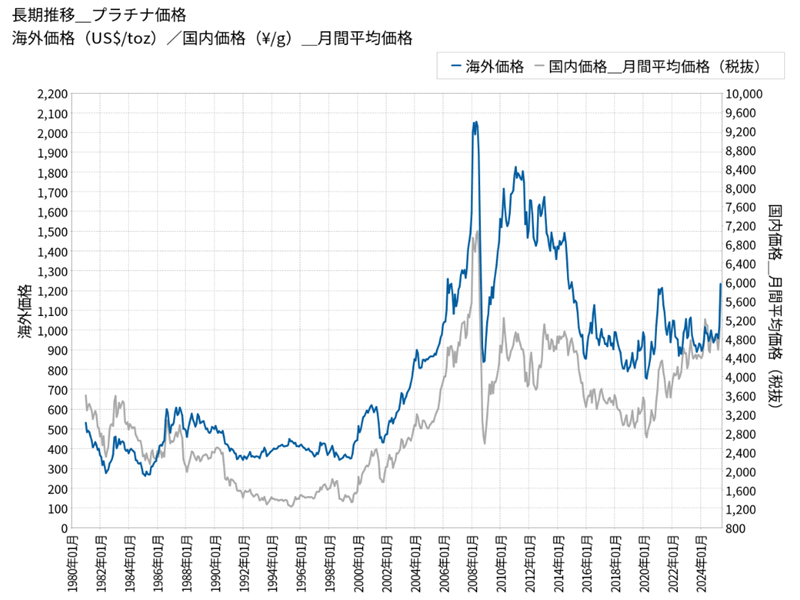

1-1 プラチナの価格推移

プラチナの価格は、長期で見れば金(ゴールド)と似た値動きを見せる傾向があります。金の特徴と価格推移についてはこちらの記事をご覧ください

1970年代は、2度のオイルショックなどにより生じた米ドルへの不安や、南アフリカの供給リスクから金と同様に高騰。1980年には1000ドル/オンス近くに達しましたが、その後のインフレ沈静化と金利上昇により急落しました。

1990年代は自動車排ガス規制強化による触媒用途の安定需要を背景に400ドル前後で推移。2000年代には中国など新興国の自動車需要増加、南アフリカの供給不安、コモディティ投資ブームが重なり、2008年には史上最高の2200ドル超を記録するも、リーマン・ショックで需要が急減し暴落します。

2010年代はディーゼル車への依存から脱却できず、2015年の排ガス不正問題を機に長期低迷。近年はEV化の機運の高まりに伴い、内燃機関向け需要が減少し900ドル~1000ドル付近を推移。

しかし、2025年5月に明確にレンジ相場を抜け、急激な上昇を演じています。南アフリカの洪水や停電による生産減少により、供給が大幅に逼迫したことが主な要因とみられています。

1-2 プラチナと金、明暗を分けた局面

先述の通り、長期では金と同様の値動きをしてきたプラチナですが、価格推移において明暗が分かれた局面もいくつかあります。

それぞれの局面を解説することで、プラチナの価格形成要因を深掘りします。

1-2-1 2000年~2001年:米国のITバブル

1つは、2000年~2001年の同時多発テロ発生の直前までの期間です。この期間、プラチナが急騰した一方、金は底値付近を推移していました。

プラチナだけが上昇した背景には、同時期に米国がITバブルの最中であったことが挙げられます。ハイテク株を中心に株高が起こり、景気が上向いたことで自動車やエレクトロニクス製品などプラチナを必要とする製品が売れていったのです。産業需要の急増により、プラチナ価格も自ずと上昇していきました。

一般的に、株高の局面では金やプラチナなど貴金属は売られやすいです。これは、金利を生まない貴金属よりも、配当がもらえる株式に投資した方がより効率的に資産を増やせると考える投資家が多いためです。

株高の局面でプラチナ市場が活況にわいたのは、プラチナがとりわけ産業需要に大いに影響を受けるという事実を象徴しています。

1-2-2 2015年~2019年:フォルクスワーゲン社の排ガス不正問題

2つ目は、2015年~2019年の期間です。2015年、ドイツ本社を置くフォルクスワーゲン社の排ガス不正問題により、ディーゼル車需要が大幅に低下。

ディーゼル車に多く使われていたプラチナ需要が急減し、価格は800ドル台に沈みます。この出来事は、長期にわたりプラチナ価格に下押し圧力を与えることとなりました。

かたや金はと言うと、世界的な金融緩和や地政学リスク(ブレグジット・米中対立)を背景に安定して1200〜1400ドル台を維持していました。

1-2-3 2019年~:自動車産業におけるプラチナ用途に変化の兆し

2019年以降のプラチナ価格は、新型コロナウィルスの蔓延による景気後退や地政学リスクの高まりにより、一時急騰する場面もありましたが、自動車製造におけるEVシフト潮流により、排ガス触媒需要の先細りの懸念から上昇は限定的です。

一方金は、コロナ危機・米中対立・ウクライナ戦争・インフレ加速等、相次ぐ地政学リスクや金融危機により「安全資産」としての地位をより強固なものとし、急激な上昇カーブを描いています。

プラチナは自動車産業における用途の変化の不確実性に翻弄され、金に出遅れた形と言えます。

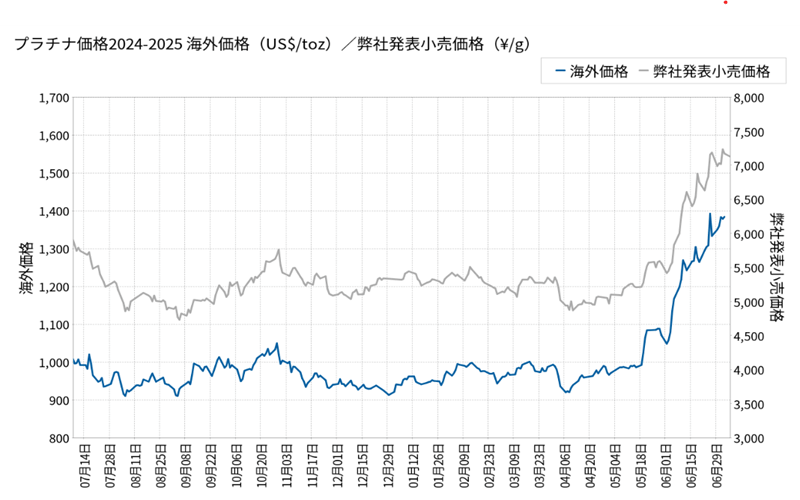

1-2-4 2025年5月~:供給逼迫などにより11年ぶりの高値更新

ただし、2025年5月からはプラチナも急激な上昇を遂げ、6月には月間で+28%という1986年以来の上昇率を記録、11年ぶりの高値を更新しました。年初来では約40%の上昇となり、2025年前半のグローバル資産の中で際立つリターンを示しています。

プラチナの急騰は、南アフリカの洪水や停電による生産減少で供給が大幅に逼迫したことが主因です。加えて、中国の宝飾品需要や代替資産としての再評価が進み、輸入が急増。パラジウムとの価格差縮小や水素エネルギー用途の期待も支えとなりました。

さらに、米中関係の緊張による関税リスクや投機資金の流入なども相場を押し上げる要因として機能しています。

2.プラチナの基本

プラチナ(白金)は、銀白色の美しい光沢と極めて高い耐久性を持つ元素。化学的に非常に安定しており、酸や熱に対する耐性が高いため、工業用途などで広く活用されています。

主な用途は、自動車の排ガス浄化装置(触媒コンバーター)や、宝飾品・水素燃料電池などです。特に近年では、水素社会の進展に伴い、燃料電池車(FCV)や固定型燃料電池の心臓部である電極触媒としての需要が急速に高まっています。

投資対象として注目すべきはその「希少性」でしょう。地球上に存在する量が非常に少なく、年間産出量は金のおよそ7分の1程度とされています。

また、供給の大部分が南アフリカに集中しているため、政情不安や電力問題などにより供給が不安定になりやすいという特性を持ちます。この供給リスクが、価格変動要因として働くことが多く、金や銀よりもボラティリティが高いです。

また、過去には金よりも高値で取引される「プレミアムメタル」としての地位を確立していた時期もあり、現在の価格水準が相対的に「出遅れ」と見なされることも。産業的価値と希少性を兼ね備えたプラチナは、独自の魅力を持つ実物資産として注目されています。

3.プラチナ投資のメリット/デメリット

投資対象として独自の魅力を持つ貴金属であるプラチナ。

この章では、プラチナ投資のメリットとデメリットを整理し、投資判断に役立つ視点を提供します。

3-1 プラチナ投資の5つのメリット

まずは、プラチナ投資の5つのメリットをそれぞれ解説していきます。

3-1-1 金にも勝る希少性の高さ

プラチナは地球上で非常に産出量が少なく、年間の供給量は金の約7分の1程度しかありません。

加えて、世界の供給の7割以上が南アフリカに集中しているため、地政学リスクや供給障害が価格を押し上げる要因になります。

こうした希少性は、中長期的な価値上昇の根拠になり得ます。

3-1-2 インフレヘッジが期待できる

プラチナは実物資産であり、通貨の価値が下がるインフレ局面において現物資産としての価値を保ちやすい特性を持ちます。

金や銀ほどではないものの、工業需要に支えられた価格上昇がインフレに連動する場面もあるため、一部インフレヘッジ手段としての役割を期待できます。

3-1-3 産業需要に支えられた価格上昇の可能性

近年、燃料電池車(FCV)や水素エネルギー関連技術に不可欠な触媒材料として、プラチナの需要が急増しています。

脱炭素・水素社会の進展によって構造的な需要が拡大する可能性があり、長期的な価格上昇要因とされています。

3-1-4 資産の分散効果を高める

プラチナは株式や債券、金など他の貴金属とは異なる値動きをすることが多く、ポートフォリオのリスク分散効果を期待できます。

特に工業需要との連動性があるため、他の貴金属と異なるタイミングで上昇する可能性があります。

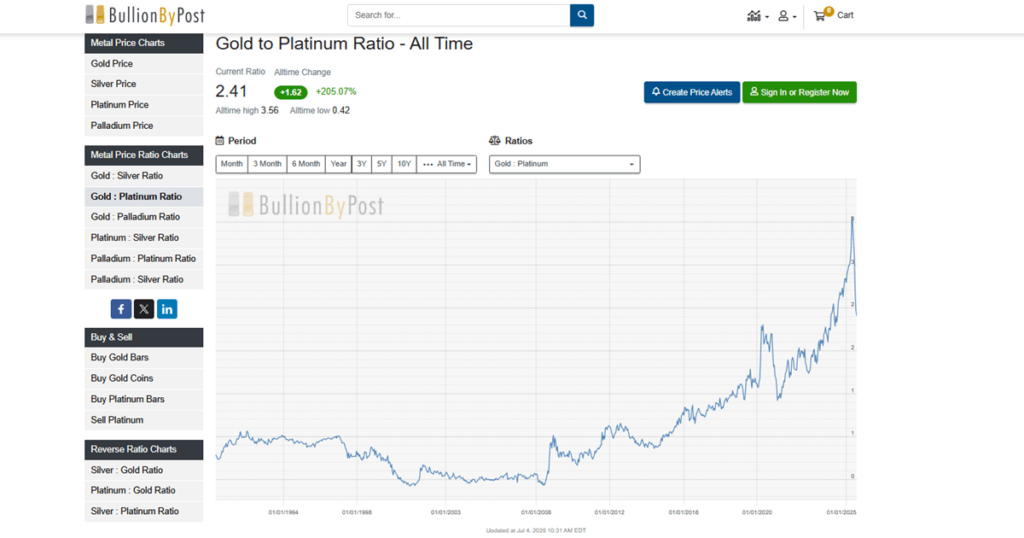

3-1-5 「ゴールド・プラチナ・レシオ(GPR)」を活用した戦略的投資が可能

ゴールド・プラチナ・レシオ(GPR)は、プラチナが金に対して割安か割高を判断する材料として使われる比率のこと。「金1オンスの価格 ÷ プラチナ1オンスの価格」で計算され、歴史的には平均約1.5~2.0で推移してきました。

この比率が平均を下回ると、「プラチナが金に対して割安」と判断されることがあります。レシオを活用することで、相対的な割高・割安を見極めた投資判断ができる点も、プラチナ投資の奥深さと言えるでしょう。

3-2 プラチナ投資のデメリット

一方で、プラチナ投資には以下のようなデメリットがあります。

3-2-1 利息や配当が得られない

プラチナは金や銀と同様、現物資産であり株式や債券のように、利息や配当といったインカム収益を生まないという性質があります。

したがって、プラチナ投資で利益を得るには、価格が上昇したタイミングで売却してキャピタルゲインを得るしかありません。

長期保有しても保有中に収益が発生しないため、資産を「働かせる」投資先としては非効率と感じる人もいるでしょう。

3-2-2 価格変動が大きくリスクが高い

プラチナは金や銀に比べて価格のボラティリティが大きいのが特徴です。市場規模が小さいことに加え、産業用途の比率が高いため、景気動向や自動車・水素関連分野の影響を受けやすくなっています。

そのため、経済情勢の変化や材料となるニュースが出ると、価格が大きく上下することがあり、短期的なリスクが高い資産であるといえます。

3-2-3 地政学リスクによる供給不安

プラチナの供給は南アフリカに約7割以上依存しており、地域の政治的・社会的な不安定さが価格に影響を及ぼします。

たとえば、鉱山労働者のストライキや電力不足が発生すると、生産・供給が停滞し、価格が乱高下する原因になります。このような供給面からのリスクは予測が難しく、突発的な価格変動を招く要因となります。

3-2-4 保管や管理に手間がかかる

プラチナを現物で保有する場合には、保管コストや盗難・紛失リスクも考慮が必要です。

また、投資信託やETFで間接的に保有する場合も、信託報酬などの手数料がかかる点には注意が必要です。

3-2-5 中央銀行の保有がなく、国際的な信認は低め

金は各国の中央銀行が保有し、準備資産として国家レベルでの信頼を集めていますが、プラチナにはそのような位置づけはありません。

国家による買い支えが存在しないため、価格が下落した際の底堅さに欠ける点は、長期保有の安定性という観点でマイナス要素となります。

4.金(ゴールド)・銀(シルバー)・白金(プラチナ)の特徴を比較

本章では、金・銀・プラチナという代表的な貴金属3種を比較することで、プラチナ投資の立ち位置を明確にしていきます。

まず価格面では、金が最も高価であり、資産保全目的での保有が中心です。銀は金に比べて遥かに手頃な価格で、少額からの投資が可能です。プラチナは金よりやや安いものの、需給が偏っており価格は変動しやすい傾向にあります。

用途に目を向けると、金は主に価値の保存手段・準備資産として用いられ、銀は産業用途とのハイブリッド資産、プラチナは工業用途と特に自動車触媒に強く依存しています。

ボラティリティの面では、銀とプラチナはいずれも価格の振れ幅が大きく、相場の急変にさらされる可能性も高いため、リスク許容度に応じた投資判断が求められます。また、中央銀行が保有するのはほぼ金のみであり、銀やプラチナにはそのような需給の安定要因がない点も注目すべきです。

| 特徴/項目 | 金(ゴールド) | 銀(シルバー) | 白金(プラチナ) |

|---|---|---|---|

| 主な用途 |

宝飾品 |

|

|

| ボラティリティ |

小さい |

大きい |

大きい |

| 主な価格変動要因 |

|

|

|

| インフレ耐性 |

高い |

やや高い |

限定的 |

| 中央銀行の保有状況 |

保有している |

保有していない |

保有していない |

| 産出国・供給集中度 |

分散(中国・豪州・ロシア・アフリカ諸国など) |

分散(メキシコ・中国・南アフリカ諸国など) |

高集中(大半を南アフリカに依存) |

| メリット |

|

|

|

| デメリット |

|

|

|

4-1 工業需要と供給リスクが生む、プラチナ特有の投資チャンス

プラチナは、金や銀とは異なる価格形成要因を持つ、独自性の高い貴金属です。

産業需要、とくに自動車排ガス浄化装置や燃料電池といった先端分野に強く結びついており、水素社会の進展とともに中長期的な成長が期待される点が魅力です。また、南アフリカなどに供給が偏っているため、供給リスクが価格を押し上げる可能性もあります。

価格変動が大きい分、タイミングを見極めれば金や銀以上のリターンも狙えるでしょう。金はどちらかといえば保守的な資産ですが、プラチナは高い成長ポテンシャルを秘めた実物資産として注目されています。

5.プラチナの将来性

この章では、プラチナの価格に影響を与えるさまざまな要因に焦点を当てたうえで、将来性について解説します。

市場動向や産業ニーズ、グローバルな経済状況がどのように価格を形成するのかを掘り下げ、投資家にとっての可能性と課題を探ります。

5-1 自動車排ガス規制による排ガス浄化装置向け需要

プラチナは、自動車の排気ガスを浄化する装置(触媒コンバーター)に使用されており、特にディーゼル車では不可欠な素材です。

欧州をはじめとした各国で排ガス規制が強化されていることで、この用途での需要は引き続き高水準を維持しています。

ただし、電気自動車(EV)の普及が加速すれば、将来的にはこの分野の需要は縮小するリスクも抱えています。したがって、これは短中期的な価格支援要因といえるでしょう。

5-2 水素社会の進展による燃料電池向け需要の拡大

一方で、長期的な視点で注目すべきは、燃料電池向けのプラチナ需要です。

プラチナは、水素と酸素の化学反応を促進する燃料電池(特にPEFC)における電極触媒として不可欠であり、水素燃料電池車(FCV)や固定型燃料電池に広く使用されています。

脱炭素化や水素社会の推進が進む中で、プラチナは次世代エネルギー技術を支える戦略的資源としての役割を強めており、これは将来の構造的な価格上昇要因となり得ます。

5-3 南アフリカに偏る供給構造と地政学リスク

世界のプラチナ供給の約7割が南アフリカに依存しています。

この地域では政情不安や労働争議、電力供給不足などのリスクが常に存在しており、鉱山の操業が停滞するたびに供給不安が価格を押し上げる要因となります。

このような供給面のボラティリティは、プラチナ特有の価格変動要因として常に市場で意識されています。

5-4 世界経済と産業需要の動向

プラチナは自動車や水素分野に限らず、化学、医療、石油精製など多岐にわたる産業で使用されています。

そのため、世界経済が拡大すればこれらの分野での需要も増え、価格上昇につながりやすくなります。

反対に、景気後退や産業活動の鈍化時には価格下落圧力が高まる傾向があり、マクロ経済の動向は重要な影響要因です。

5-5 投資需要の増加(ETF・仮想通貨の普及)

現物投資に加え、プラチナETF(上場投資信託)やデジタル証券型商品の普及により、個人・機関投資家ともにプラチナへのアクセスが容易になりました。

これにより、相場の変動時には大量の資金が短期間に流入・流出する可能性も高まり、価格への影響も大きくなっています。

今後はブロックチェーン技術を活用したプラチナ連動型仮想通貨の拡大も予想され、新たな需要源となるかもしれません。

5-6 将来的な価格形成の見通しと識者の価格予想

2030年頃まではプラチナ市場は需給タイト化と新規需要の成長に支えられて堅調な推移が見込まれ、価格も緩やかな上昇基調を辿る可能性が高いと考えられます。

2030年代前半〜半ばにかけてはEVシフトの本格化や代替技術の進展による影響が顕在化するため、不透明感は増すものの、同時に水素経済の成熟などポジティブ要因も控えています。

専門機関のレポートや業界予測を総合すれば、プラチナ価格の形成要因は今後10年間で大きく変容期を迎えるものの、現時点では強材料(供給制約・新需要)が弱材料(従来需要減・マクロ経済の逆風)を上回り、中長期的には強含みの展開が有力視されています。

もっとも、水素社会の進展速度や政策動向次第ではシナリオが変化する可能性もあるため、今後も需給動向とマクロ環境の両面を注視していく必要があるでしょう。

5-6-1 識者の価格予想

プラチナの長期的な価格形成について、アナリストや調査機関により見解が分かれています。

例えば、機関投資家向け投資分析プラットフォームBeatMarketは、2035年に約3220ドル、2040年には4500ドル超に達すると強気の予想を示しています。世界的な水素エネルギー転換による需要拡大と、南アフリカの鉱山問題などによる供給制約などを長期の上昇要因としました。

一方、米大手金融ゴールドマン・サックスは、足元の急騰は一時的なものと判断し、「持続的なブレークアウト(上昇トレンド入り)は見込めない」とする慎重な見解を示しています。

その理由として、中国の需要は価格上昇局面では減退する傾向が強く上値を抑えること、自動車向けの長期需要減(EVシフト)、および主産地である南アフリカの供給が大きく落ち込む兆しがないことを挙げています。

同社は、プラチナ価格が従来のレンジ(おおむね800~1150ドル)に収れんするとみており、投機的な上昇分の剥落を予想しています。

6.プラチナ投資「7つの入り口」と始め方

プラチナ投資には、現物から、ETF・投資信託、さらには仮想通貨を活用した間接投資までさまざまな方法があります。

本章では、代表的な「7つの入り口」とそれぞれの特徴を解説。

なお、初心者には難易度とリスクが高いため、CFD取引とプラチナ先物取引については簡単な紹介にとどめます。

6-1 地金(インゴット)・コイン

プラチナの現物を直接保有する最もシンプルな投資方法です。インゴットやコインは手に取れる実物資産であり、無価値になるリスクが低い点が魅力です。

一方で、購入時には消費税がかかるほか、保管や盗難リスク、売買時のスプレッドにも注意が必要です。長期保有や資産の一部としての分散投資に向いています。

1gから1kg単位など幅広い重量で購入することができ、価格はスポット価格(国際市場の現在の金価格)に加工費やプレミアムが加算されます。

6-1-1 地金(インゴット)・コインの買い方

田中貴金属や日本マテリアルなど貴金属専門店が運営するオンラインショップなどで購入できます。

保管は自宅の安全な場所または銀行の貸金庫を利用。売却時は貴金属商やリサイクル業者に持ち込みます。

6-2 プラチナ積立

毎月一定額を積み立てることで、ドルコスト平均法を用いたプラチナ投資ができます。少額(1,000円〜)から始められ、価格変動リスクを平準化できるため初心者にも人気。

業者によっては、一定量に達したらプラチナ地金として引き出すことも可能です。その際は、配送手数料が発生します。中長期でコツコツと投資したい人向きです。

6-2-1 プラチナ積立の始め方

SBI証券や楽天証券などの証券会社、三菱マテリアルなどの貴金属商で純金積立サービスの利用を申し込みます。それぞれ手数料や最小引出単位などが異なるため、事前に確認しておくようにしましょう。

ネット証券は買付手数料が安く、スプレッドが狭い傾向があるものの、現物の引き出し手数料が高く設定されています。一方、貴金属商は前者が割高で後者が安く設定されています。

coindogのおすすめは、買付手数料・スプレッドともに最安帯でコストを最小限に抑えられる点で優位性がある楽天証券です。

6-3 投資信託・ETF

投資信託は、投資家から集めた資金を専門家が運用し、プラチナ価格に連動する商品(例:プラチナETFを組み込んだファンドやプラチナ鉱山株など)に投資する仕組み。物理的なプラチナを保有せず、間接的にプラチナ価格の変動メリットを得られます。運用会社が信託報酬を徴収します。

ただし、現物のプラチナに投資するわけではないため、必ずしもプラチナ価格に連動しない点には注意が必要です。また、プラチナ鉱山株の比率が高いファンドではハイリスクハイリターンになりやすいことも覚えおきましょう。

ETFは、株式市場で取引される投資信託の一種で、プラチナの現物価格に連動します。物理的なプラチナを裏付け資産として持ち、リアルタイムで取引可能。信託報酬は投資信託より低く、コスト面で最もおすすめできる投資方法です。

6-3-1 投資信託・ETFの買い方

投資信託やETFを購入するには、証券口座が必要です。証券会社で口座開設の手続きを済ませたら買付注文を行います。

おすすめ銘柄は、三菱UFJ信託銀行が運用するETF「金の果実シリーズ」の一つ「純プラチナ上場信託(プラチナの果実)【1541】」です。一定量を保有していれば、受益証券と引き換えに現物のプラチナ地金に交換できるという特徴があります。

なお、信託報酬は0.55%と、日本で購入できる銀ETFの中では最も高い設定ですが、新NISA成長投資枠が利用できます。

NISAでは上限はあるものの投資で得られた利益が非課税になるため、積極的に活用したいところです。SBI証券や楽天証券などでNISA口座を開くとよいでしょう。

6-4 プラチナ鉱山株投資

プラチナ鉱山株投資は、プラチナを採掘・生産する企業の株式への投資を指します。プラチナ価格の上昇や企業の業績に連動して価格が変動する傾向があります。

プラチナ価格に連れ高する場合、プラチナ自体の上昇率よりも大きく上昇する局面も多いです。反対に、プラチナに連れ安する場合はより大きく下げることも。プラチナの現物への投資よりもハイリスクハイリターンになりやすいため注意です。

また、企業の収益や生産能力に依存するため、プラチナ価格以外の要因にも影響を受けます。

6-4-1 プラチナ鉱山株投資の始め方

株式の購入は、投資信託やETFと同様に証券口座が必要なため、まだ口座を持っていない人は口座開設の手続きをする必要があります。口座を開いたら購入したい銘柄の買い付けを行います。

国内には純粋なプラチナ鉱山株は存在しないため、購入するとすれば「Sibanye Stillwater Ltd (SBSW)」など海外株式が選択肢となります。証券会社により、一部米国株はNISAの成長投資枠を利用可能なケースがあります。

6-5 プラチナ価格に連動する仮想通貨

プラチナの価格に連動する仮想通貨(ステーブルコイン)もあり、国産銘柄では「ジパングコインプラチナ(ZPGPT)」が挙げられます。

デジタル資産の強みとして、売買手数料や保管手数料がかからず、取引時のコストはスプレッドのみ。また、現物のプラチナは通常1g(約7000円)~購入できますが、ZPGPTの場合は小口投資が可能。取引所によっては1円以下からリスクを極限まで抑えて取引することができます。

さらに、通常のプラチナは金利が付かない一方、ジパングコインプラチナは仮想通貨取引所のレンディングサービスを活用することで金利を得ることができます。仕組みや特徴、買い方については「8.白金×仮想通貨『ジパングコインプラチナ』とは」で詳述。

6-6 CFD取引

CFD取引(差金決済取引)は、プラチナを実際に保有せずにその価格変動を利用して利益を狙うデリバティブ取引の一種です。

プラチナの上昇局面だけでなく、「ショート(空売り)」により価格の下落時にも利益を狙えます。また、レバレッジをかけて少額の証拠金で大きな金額を動かすことができます。例えば10倍のレバレッジなら1万円で10万円分の取引が可能。

現物取引と比較すると資金管理が難しいうえ、ハイリスクハイリターンなため中上級者向けです。

6-7 プラチナ先物取引

プラチナ先物取引は、将来の特定の日(満期日)にプラチナを特定の価格で売買する契約を現時点で結ぶ取引。プラチナの将来価格を予測し、契約を結んで満期時に現物を受け渡すか、差金決済で清算します。

中・長期投資やヘッジに適しますが、契約サイズが大きく、初心者にはハードルが高いです。また、レバレッジを使うため、リスク管理と知識が必須です。CFD取引と同じく中上級者向けです。

7.プラチナ投資の注意点

この章では、プラチナ投資に潜むリスクや注意点について解説。

注意点を理解することで、リスクを抑えつつプラチナの魅力を最大限に活かした投資が可能になります。以下、具体的に見ていきます。

7-1 手数料とコスト

プラチナを購入する際には、現物・ETF・積立など投資方法ごとにスプレッド(売買価格の差)や取引手数料がかかります。

特に現物取引では、買取価格と販売価格の差が大きめに設定されている場合が多く、実際の価格上昇分よりも手数料で利益が目減りすることがあります。

購入前に必ず手数料体系を確認し、長期保有前提で損益分岐点を意識することが重要です。

7-2 プラチナ地金は買い付け時に消費税10%

プラチナ地金を購入する際、日本では「物品」として扱われるため、消費税10%が課されます。例えば、プラチナ1gの価格が7000円の時に100g買った場合は消費税として7万円が追加され、支払金額の合計は77万円となります。

ただし、売却時には消費税10%分が還付されます。たとえば、プラチナ1gの価格が7000円のときに買い、評価額が8000円になった時に売ろうとすると、8万円分が上乗せされ88万円で売れるのです。一方、価格が下落すると損失が拡大しやすい構造となっています。

また、仮に売却時の消費税率が購入時よりも上がっている場合は、上がった分だけ得をすることとなります。

日本は財政がひっ迫しており、消費税引き上げの議論が今後も続く見通しです。今のうちにプラチナ地金を購入しておけば、消費税引き上げの恩恵に与れる可能性もあります。

7-3 偽造品や詐欺のリスク

現物のプラチナコインやインゴットには偽造品が出回るリスクがあります。特に個人売買やオークションサイト、正規でない業者から購入する場合は要注意です。

信用のある専門店や老舗貴金属商、証明書付きの商品のみを選ぶことが基本です。また、極端に安い価格での販売や、高配当を謳う銀投資詐欺にも警戒が必要です。

7-4 保管リスク(プラチナ地金の場合)

プラチナ地金の物理的保有では、盗難や紛失のリスクがあります。自宅で厳重に保管するには金庫に入れたり、保険に加入したりすることも選択肢に入るでしょう。

また、自然災害もリスクとなります。銀行の貸金庫や販売店の預かりサービスの利用も考えられますが、アクセスや破綻リスク、コストを考慮する必要があります。コストと安全性のバランスを慎重に判断しましょう。

7-5 為替リスク

プラチナ価格は国際的には米ドル建てで取引されるため、円で売買する場合は為替レートの影響を受けます。

たとえプラチナそのものの価格が変わらなくても、円高になれば円建ての評価額は目減りし、反対に円安なら評価益が増えることになります。

特に短期売買では、プラチナそのものより為替変動が損益に与える影響が大きくなることもあるため注意が必要です。

8.白金×仮想通貨「ジパングコインプラチナ」とは

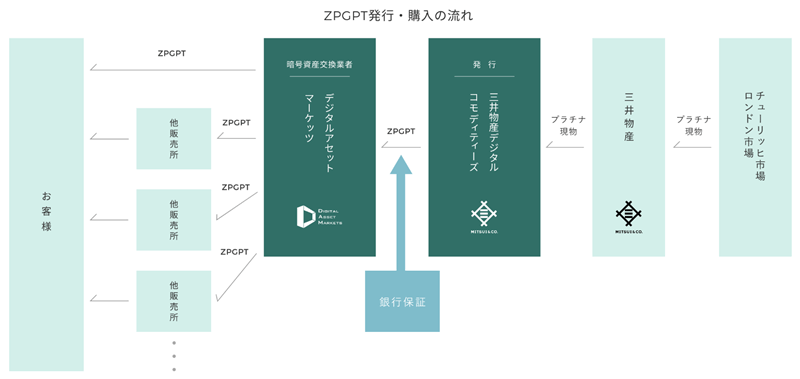

ジパングコインプラチナ(ZPGPT)は、プラチナの価値と仮想通貨の利便性を融合させた日本発のステーブルコインです。三井物産の子会社である三井物産デジタルコモディティーズ株式会社が発行しています。

ジパングコインシルバーは、1ZPGPTが概ねプラチナ1gの価格となるように設計されています。伝統的なプラチナ投資と、ブロックチェーン技術による高い利便性・堅牢なセキュリティを組み合わせた商品型ステーブルコインとして認可されています。

インフレヘッジや資産保全を目指す投資家にとって、「デジタルプラチナ」とも言うべき新たな選択肢として注目されています。

8-1 ジパングコインプラチナ(ZPGPT)の6つの特徴

ジパングコインプラチナ(ZPGPT)の特徴は、以下の6点です。

8-1-1 プラチナ価格との連動

プラチナ価格との連動については先述した通りで、概ね1ZPGPT=プラチナ1gとなるように設計されています。

執筆時点でプラチナ1g=約7000円で、1ZPGPTの価格も概ね同じ価格で推移しています。

8-1-2 レンディングで金利が得られる

ジパングコインプラチナは一部の仮想通貨取引所が提供するレンディングサービスで預けることで金利収入が得られます。

「3-2 プラチナ投資のデメリット」にて、プラチナは金利が付かない点をデメリットとして紹介しましたが、この弱点を補うスキームという意味でも、ジパングコインプラチナは注目されているのです。

ZPGPTのレンディングサービスを提供する取引所については、「8-2 ジパングコインプラチナの取引はコイントレードかbitFlyerで」で紹介しています。

8-1-3 独自ブロックチェーン「miyabi」を活用

ジパングコインプラチナの基盤となるブロックチェーンは、bitFlyer Blockchain社が開発する独自ブロックチェーン「miyabi」です。

miyabiは、毎秒4000件という高速なトランザクション処理と、高いセキュリティ性能を両立するプライベートブロックチェーン。パブリックブロックチェーンとは異なり、中央管理者を置くことにより信頼性と処理速度を高めています。

8-1-4 1円単位の小口投資が可能

ジパングコインプラチナの利便性の最たるは、1円以下の小口投資が可能な点でしょう。

三菱マテリアルなどの地金商で現物を購入する際の最低購入単位は1g(約7000円)のケースが多いですが、ZPGPTであれば現物よりもさらにリスクを抑えて1円以下からの投資が可能です。

8-1-5 高い信頼性

発行元の三井物産デジタルコモディティーズは、三井物産の100%子会社。東証プライムに上場する総合商社の支援を受けているため経営基盤は盤石と言えます。

金融庁の厳しい審査を通過している点でも高い信頼性を有していると言えるでしょう。

また万一、発行元が破綻した場合でも、三井物産傘下の暗号資産交換業者であるデジタルアセットマーケッツ(DAMS)に対して、ZPGPTの時価相当額が支払われる銀行保証があります。保証金はDAMSからZPGPTの全保有者に支払われるため、発行元の破綻により資産を失うリスクは軽減されています。

8-1-6 将来的に現物と交換可能に

現状ではZPGPTを保有していてもプラチナの現物と交換することはできませんが、将来的に交換可能にする予定だといいます。

実現すれば、極めて低コストで間接的にプラチナを積み立てつつ、いずれ現物を手に入れることができるようになります。

8-2 ジパングコインプラチナの取引はコイントレードかbitFlyerで

ジパングコインプラチナは複数の国内仮想通貨取引所に上場しています。

中でも、取引におすすめなのはコイントレードとbitFlyerです。

8-2-1 レンディングで金利収入が得られるコイントレード

東証プライム上場セレスの傘下企業が運営するコイントレードは、金・銀・プラチナに連動する全3種のジパングコインを取扱っています。

3種の代表的な貴金属投資へのアクセスが得られる強みを持っており、いずれもレンディングサービスに対応しています。金・銀・プラチナへの間接投資で金利収入が得られるスキームです。

さらに、コイントレードはポイ活サービス大手「モッピー」で貯めたポイントを取り扱う全ての仮想通貨と無料で交換することができます。つまり、実質無料で貴金属に間接投資できるということです。

8-2-2 最大手の安心感bitFlyer

仮想通貨取引所bitFlyerも金・銀・プラチナに連動する全3種のジパングコインを取扱っています。

コイントレードのようにジパングコインシリーズのレンディングサービスは提供していないものの、国内最大手取引所のため、長期で預けておける安心感があります。

なお、bitFlyerはレンディングサービスの対象銘柄を拡大する方針を示しているため、将来的にジパングコインシリーズが運用できるようになる可能性も残されています。

9.まとめ:変化の時代に輝く希少資産、プラチナをいかす

世界が脱炭素や技術革新へと進むなか、プラチナはその特性ゆえに再び脚光を浴びています。

工業用途を中心に実需が支える一方で、金や銀とは異なる独自の価格形成が魅力でもあり、投資対象としての役割も見直されています。

価格変動や保管リスクなど注意点もありますが、戦略的に組み入れることで資産の分散と成長の一翼を担う存在になり得ます。変化の時代においてこそ、希少性が光るプラチナの価値を見直し、未来志向の投資としていかしていきましょう。

仮想通貨ブロガー/投資家

早稲田大学卒|元業界関係者で現coindog編集長🐶|2020年から仮想通貨投資を開始|大手メディア3社で編集者・キュレーターとして従事→独立|趣味は投資・筋トレ・音楽鑑賞・ラップバトル観戦・コーヒー屋さん巡り